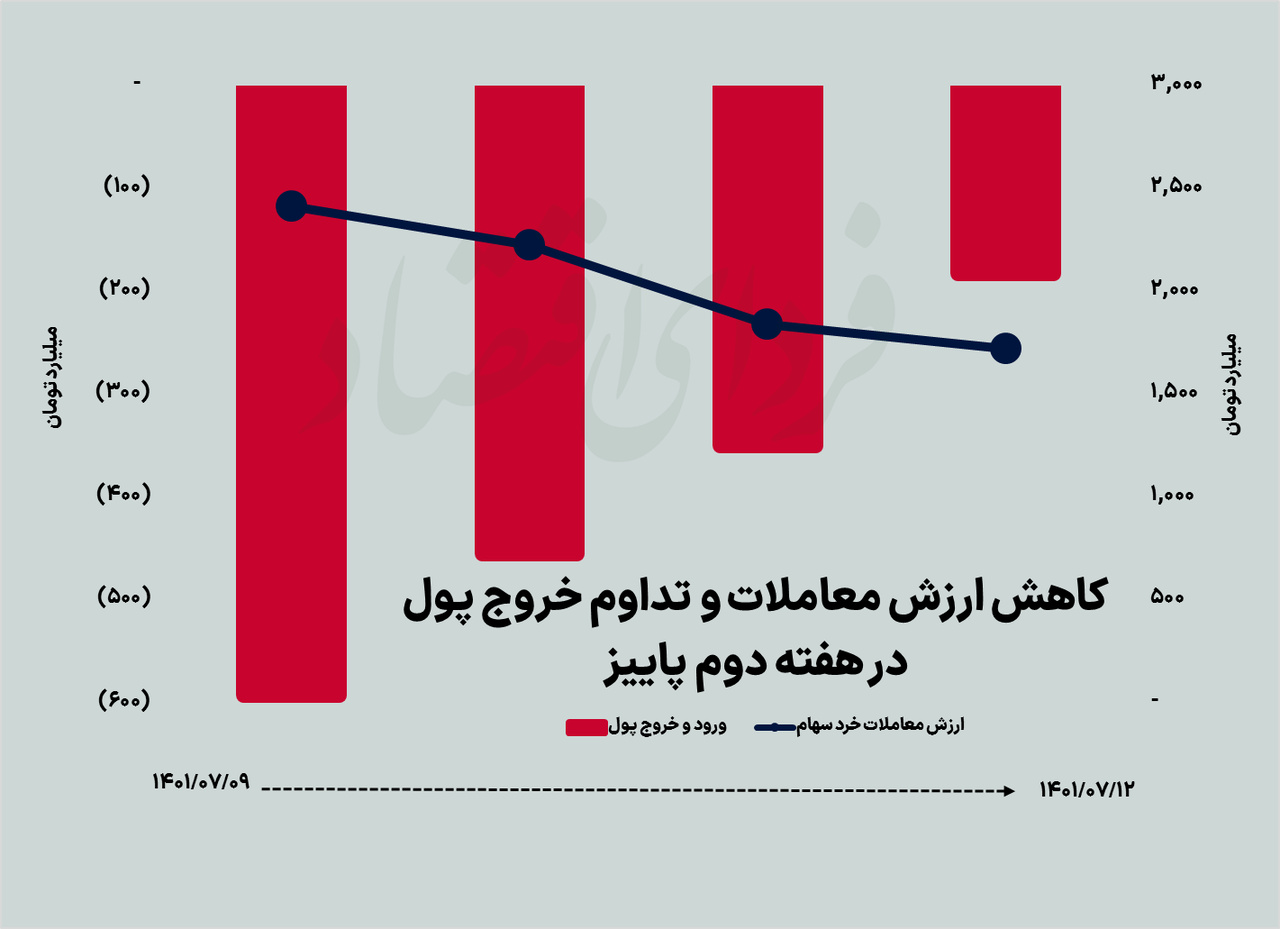

فردای اقتصاد: هفته دوم پاییز ۱۴۰۱ نیز برای بورسیها خاطره خوبی از خود به جا نگذاشت و همزمانی دلایلی چندگانه باعث شد که رکود نسبتا سنگینی در معاملات ایجاد شود و نماگرهای اصلی بازار برای هفتمین هفته متوالی با بازدهی منفی مواجه شوند. شاخص کل بورس طی چهار روز کاری هفته با کاهش ۲.۴ درصدی روبرو شد و شاخص هموزن به نمایندگی از سهام کوچکتر بازار ریزش حدود ۳.۱ درصدی (بیشترین افت از هفته نخست مردادماه) را تجربه کرد تا به طور کلی در گروههای کوچک و بزرگ رنگ سرخی در تابلوی معاملات نقش ببندد. البته این موضوع در تمامی سهام صادق نبود و برخی از تک نمادها توانستند راه خود را از روند کلی بازار جدا کنند.

شروع هفته دوم پاییز برای بورس تهران همراه با ضربه محکمی به روند مذاکرات هستهای بود. پنجشنبه هفته گذشته اعمال تحریمهای جدید آمریکا علیه صادرات نفت ایران باعث شد که سرمایهگذاران این اقدام را که قدمی جدی در خلاف جهت احیای برجام قلمداد کرده و به موجب آن اندک امیدهای موجود نیز کمرنگ شود. همین موضوع باعث شد که شاخص کل بورس در روز شنبه با کاهش ۱.۱۷ درصدی همراه شود و بیش از ۹۰ درصد سهام در محدوده منفی به کار خود پایان دهند. اعدادی که رکورد دومین ریزش سنگین بورس تهران در سال ۱۴۰۱ را رقم زدند. در ادامه هفته اما انتشار خبرهایی مبنی بر احتمال آزادسازی داراییهای بلوکه ایران و البته وعده واریز مابقی تعهدات صندوق توسعه ملی به صندوق تثبیت بازار، از سرعت ریزشها کاست اما نتوانست تقاضای چندانی را برای سهام ایجاد کند و روند ریزشی قیمتها ادامه یافت. علاوه بر مباحث برجامی دلایل دیگری نیز در این روند نزولی دخیل بودند که در ادامه به بررسی آنها خواهیم پرداخت.

برندگان و بازندگان بورس با چاشنی گزارشهای شهریور

اگرچه اکثریت بازار سهام طی هفته جاری روندی نزولی به خود گرفته بودند اما همانطور که اشاره شد برخی نمادها توانستند برخلاف کلیت بازار حرکت کنند و بازدهی مثبتی را به سهامداران خود هدیه دهند. در بین ۶۴۹ سهامی که طی هفته در بازار معامله شدند، ۳۷۸ سهم (معادل ۵۸ درصد کل) بازدهی منفی داشتند که در صدر آنها «بفجر» با ثبت یک کاهش ۱۴.۳۸ درصد قرار داشت. نماد این شرکت در بازگشایی خود پس از مجمع عمومی سالیانه با فشار فروش نسبتا شدیدی مواجه شد و روزهای خود را در صف فروش سپری کرد. در رتبه دوم و سوم این لیست نمادهای «زکشت» و «کدما» قرار دارند. در سمت مقابل اما ۲۷۱ سهم (معادل ۴۲ درصد کل) توانستند هفته را با بازدهی مثبت پشت سر بگذارند که نماد «گدنا» با ثبت رشد ۱۸.۱۴ درصدی بالاترین بازدهی را از آن خود کرد. این شرکت که در صنعت هتل و رستوران فعالیت دارد، طی شهریور ماه افزایش نرخ خوبی را تجربه کرد، به طوری که در آمار تورم ماه گذشته نیز جزو بالاترین نرخها بود و همین موضوع باعث شد که تقاضای خوبی را به خود جلب کند. در رتبههای بعدی لیست برندگان سهام «فرابورس» و «وگستر» به ترتیبت با بازدهی ۱۵.۶۷ و ۱۴.۸۲ درصد قرار داشتند.

در بخش صنایع نیز همانطور که از سهام میتوان حدس زد، صنعت هتل و رستوران بیشترین بازدهی مثبت را با ثبت عدد ۱۲.۸۵ درصدی به خود اختصاص داد و فراکاب نیز با افزایش ۸.۱۸ درصدی شاخص خود توانست در رده دوم قرار بگیرد. در سمت بازندگان صنایع اما گروه سختافزار و تجهیزات با کاهش ۸.۸۷ درصدی، بیشترین ریزش را داشت و گروه مخابرات نیز با ریزش ۸.۴۶ درصدی در رتبه دوم قرار گرفت.

بخشی از تقاضای موجود در برخی سهام در هفته دوم پاییز را میتوان به انتشار گزارشهای ماهانه و همچنین انتظار برای صورتهای مالی ۶ ماهه شرکتها نسبت داد. طی دو هفته گذشته به مرور وضعیت عملکرد شرکتها در آخرین ماه تابستان منتشر شد و به طور کلی میتوان گفت که وضعیت تولید و فروش شرکتها در شهریور، بهتر از دو ماه ابتدایی تابستان بود. در اکثر صنایع میتوان ادعا کرد که برخی شرکتها شرایط خوبی را از لحاظ بنیادی پشت سر میگذارند و برخی نیز شرایط سختی را دنبال میکنند. برای مثال گروه دارویی و سیمانی جزو صنایعی بودند که تعداد قابل توجهی از شرکتهای آن عملکرد خوبی را در شهریور به ثبت رساندند و طی دو روز انتهایی هفته نیز اغلب با تقاضای بهتری نسبت به دیگران مواجه بودند.

تشدید واگرایی دلار و بورس

اتفاق مهم دیگری که طی هفته گذشته شاهد بودیم، تشدید واگرایی بین روند دلار و شاخص کل بورس بود. طی این هفته دلار در بازار آزاد به واسطه کمتر شدن امید به احیای برجام با توجه به وضع تحریمهای جدید و همچنین تصمیم کشورهای اروپایی برای تحریم ایران، روندی صعودی به خود گرفت و حتی روز دوشنبه با شکست سقف تاریخی خود، رکورد جدیدی را حوالی ۳۳ هزار و ۳۰۰ تومان به ثبت رساند که البته در روز سهشنبه به دلیل عرضه ارز توسط بازارساز بار دیگر به زیر سقف قبلی نفوذ کرد. رشد بیش از ۱۷ درصدی قیمت دلار در بازار آزاد از اواخر مرداد ماه در حالی اتفاق افتاد که در همین مدت شاخص کل بورس کاهش بیش از ۱۰ درصدی را تجربه کرده است و در این هفته به اوج خود رسید.

این موضوع نشان از تغییر نگرش سنتی بورسیها مبنی بر تورمدوست بودن بازار سهام دارد. تا قبل از این موضوع بازار سرمایه همواره نگاه ویژهای به نوسانات قیمت دلار داشت و از آنجا که در اقتصاد ایران، روند قیمت دلار نماگری از وضعیت انتظارات تورمی است، موجهای صعودی و نزولی تورمی بورس نیز در همان راستا ایجاد میشد. اکنون اما مدتی است که این دیدگاه تغییر کرده است و واگرایی روند بورس با دلار از زمان شروع دور جدید مذاکرات هستهای تشدید شد. توجه اهالی بازار سهام به منافعی که احیای برجام میتواند برای اقتصاد و تبع آن شرکتهای حاضر در بورس تهران ایجاد کند باعث شده است که نگاه سنتی تورمدوستی جای خود را به رونق بنیادی بدهد و حرکت خلاف جهت بازار سرمایه با دلار، از همین موضوع خبر میدهد.

زنگ خطر رکود تورمی در اقتصاد جهانی

در میان تمامی مباحثی که بر بورس تهران تاثیر میگذارند، نمیتوان اثر بالای بازارهای جهانی را نادیده گرفت. از آنجا که چیزی بالغ بر ۶۰ الی ۷۰ درصد شرکتهای حاضر در بورس تهران تحت تاثیر مستقیم قیمت کامودیتیها در بازارهای جهانی هستند و نوسان در آنها میتواند به تغییر قابل توجه وضعیت فروش و سودآوری شرکتها شود، تحلیلگران و کارشناسان با دقت بالایی تحولات این بازار را بررسی میکنند.

بازارهای جهانی سهامی و کالایی مدتی است که به واسطه سیاستهای انقباضی بانکهای مرکزی اقتصادهای بزرگ دنیا، شرایط سختی را دنبال میکنند و اکنون احتمال بالای رکود را نیز پیش روی خود میبینند. از زمان شروع روند صعودی تورم در کشورهای توسعه یافته، بانکهای مرکزی و در صدر آنها فدرال رزرو شروع به مبارزه با آن توسط سلاح نرخ بهره کردند و طی چند ماه اخیر شاهد افزایشهای قابل توجهی در این نرخها بودیم به طوری که بانک مرکزی ایالات متحده در پنجمین اقدام خود برای اولین بار از سال ۲۰۰۸، نرخ بهره را به ۳.۲۵ درصد رساند به این امید که با سرعت بالاتری تورم را به هدف ۲ درصدی خود برساند. در این میان نباید از تورم دو رقمی حوزه یورو و شروع اقدامات سریع بانک مرکزی اروپا غافل شود.

فارغ از نرخ تورم، شاخص دیگری وجود دارد که از اهمیت بالایی برای فدرال رزرو برخوردار است. شاخص مخارج مصرف شخصی (Personal Consumption Expenditure) یا به اختصار PCE، شاخصی است که وضعیت مصرف عموم مردم را نشان میدهد و از آنجا که هدف اصلی فدرال رزرو نیز افزایش نرخ بهره به امید کاهش مصرف و تقاضاست، تغییرات آن میتواند به خوبی وضعیت حرکت سیاستگذاری پولی را نشان دهد. طی این هفته عدد این شاخص برای ماه آگوست منتشر شد و برخلاف پیشبینیها که انتظار عدد ۴.۷ درصد را میکشید، ثبت عدد ۴.۹ درصدی نشان داد که وضعیت تورمی از آنچه که انتظار میرود سختتر است و به نظر نمیرسد که به زودی شاهد شکسته شدن شاخ این غول باشیم.

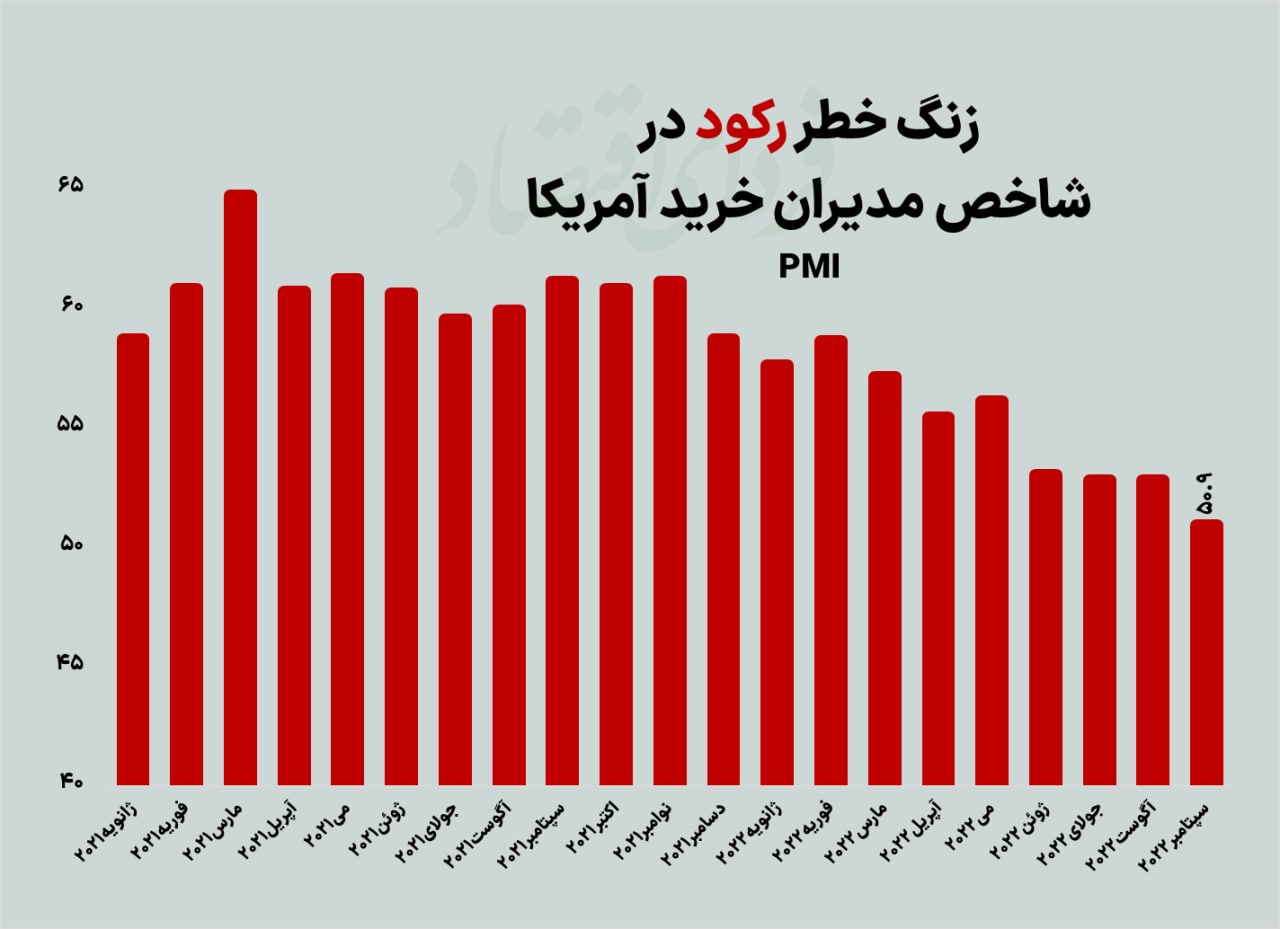

اما این تمام ماجرا نیست و به نظر میرسد که شرایط اقتصاد جهانی به مرور درحال ضعیفتر شدن است. روز دوشنبه شاخص مدیران خرید (PMI) برای حوزه یورو و آمریکا منتشر شد. اکثر کشورهای اروپایی شرایط سختتری از قبل ار تجربه میکنند و شاخص برای آنها به زیر مرز ۵۰ رسیده است که نشان از عملکرد ضعیفتر تولید نسبت به ماه گذشته دارد. در آمریکا تا کنون این شاخص توانسته است خود را بالای ۵۰ حفظ کند اما به صورت ماهانه روندی کاهشی را تجربه میکند. شاخص PMI ایالات متحده در ماه سپتامبر به عدد ۵۰.۹ رسید درحالی که انتظارات عدد ۵۲.۵ را پیشبینی کرده بودند. اگرچه همچنان بالای مرز ۵۰ قرار دارد اما روند رو به کاهش و نزدیک شدن به این مرز مهم، زنگ خطری را برای اقتصاد جهانی به صدا درآورده است که شاید در ماههای آینده شاهد نزول این شاخص به زیر عدد ۵۰ واحد باشیم. بنابراین میتوان نگران این موضوع بود که با توجه به بالا ماندن وضعیت تورم و همچنین روند رو به تضعیف تولید، اقتصاد جهانی به سمت یک دوره رکود تورمی حرکت کند و قطعا این موضوع میتواند روند قیمتی کامودیتیها و به تبع آن چشمانداز شرکتهای بورس تهران را با چالشهای جدی مواجه کند.

تبادل نظر